よくあるご質問

電子交付

株式の特定口座年間取引報告書の見方を教えてください。

回答

が対象です。

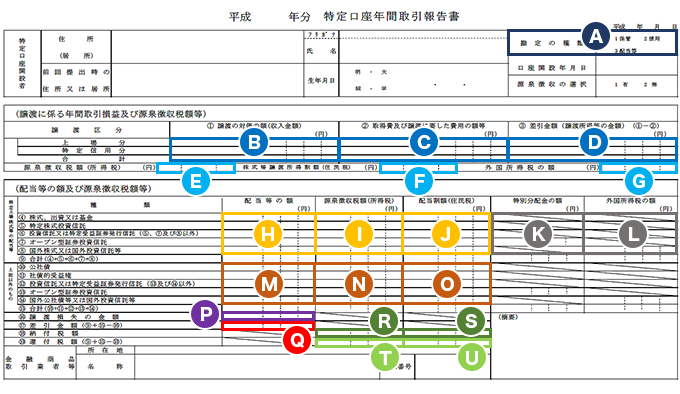

その年に特定口座でお取引があった場合、以下の特定口座年間取引報告書が発行されます。特定口座年間取引報告書はPC会員ページ【マイページ】-【電子書類閲覧】[年間取引報告書]または、スマホアプリ【ホーム】-【精算表・報告書】-【報告書】[年間取引報告書]にて、1月中旬以降に電子交付されます。

※対応アプリ:GMOクリック 株、GMOクリック 株 for iPad、GMOクリック FXneo、GMOクリック CFD

特定口座で取引が無い場合、「年間取引報告書」は発行されません。ご了承ください。

一般口座の損益の確認については、こちらをご確認ください。

◇確定申告の際に、年間取引報告書、支払通知書等の添付不要となりました

税制改正により、2019年4月1日以降、確定申告の際に、「特定口座年間取引報告書」、「上場株式等支払通知書」等の添付不要となりました。

詳しくは、国税庁サイトをご確認ください。

| A | 勘定の種類 |

|

| B | 譲渡の対価の額 (収入金額) |

年間の株式等の譲渡額 ※手数料・消費税は含みません 「一般上場分」・・・現物取引の収入金額 【売却約定金額+現渡し代金】 「特定信用分」・・・信用取引の収入金額 【買建玉の売返済約定金額・品貸料(受取)+売建玉の売建約定金額 |

| C | 取得費及び譲渡に要した 費用の額等 |

年間に譲渡した株式等の取得費及び手数料・諸経費等

|

| D | 差引金額 (譲渡所得等の金額) |

年間の株式等の譲渡損益。 ※損失の場合は「ー」で表示されます。 |

| E | 源泉徴収額 (所得税) |

源泉徴収された「譲渡益に対する所得税額」【「D:差引金額」の合計額×15.315%】 ※「源泉徴収あり」をご選択いただいた場合のみ記載されます。 |

| F | 株式等譲所得割額 (住民税) |

源泉徴収された「譲渡益に対する所得税額」【「D:差引金額」の合計額×5%】 ※「源泉徴収あり」をご選択いただいた場合のみ記載されます。 |

| G | 外国所得税の額 | 外国株式・投資信託の譲渡等に対して外国で課される所得税額。 |

| H | 配当等の額 ※特定上場株式等の配当等 |

当社特定口座内で受入れた配当等の額 ※「特定口座における譲渡損失と配当所得との損益通算」制度が適用のお客様のみ記載されます。 |

| I | 源泉徴収税額 (所得税) |

源泉徴収された「配当所得に対する所得税額」【「H:配当等の額」×15.315%】 |

| J | 配当割額 (住民税) |

源泉徴収された「配当所得に対する住民税額」【「H:配当等の額」×5%】 |

| K | 特別分配金の額 | オープン型投資信託の特別分配金 ※譲渡損失と損益通算は行われません |

| L | 外国所得税の額 | 外国株式・投資信託の配当等に対して外国で課される所得税額。 ※譲渡損失と損益通算は行われません。 |

| M | 配当等の額 ※特定上場株式等の配当等以外 |

当社特定口座内で受入れた配当等の額 ※特定上場株式等の配当等以外 ※「特定口座における譲渡損失と配当所得との損益通算」制度が適用のお客様のみ記載されます。 |

| N | 源泉徴収税額 (所得税) ※特定上場株式等の配当等以外 |

源泉徴収された「配当所得に対する所得税額」【「M:配当等の額」×15.315%】 ※特定上場株式等の配当等以外の配当所得 |

| O | 配当割額 (住民税) ※特定上場株式等の配当等以外 |

源泉徴収された「配当所得に対する住民税額」【「M:配当等の額」×5%】 ※特定上場株式等の配当等以外の配当所得 |

| P | 譲渡損失の金額 | 年間の株式等の譲渡損益。【「D:差引金額(譲渡所得等の金額)のマイナス額】 ※「D:差引金額(譲渡所得等の金額)がプラスの場合は記載されません。 |

| Q | 差引金額 | 譲渡損失と配当所得を損益通算した額【配当等の額配当等の額(H+M)」-「P:譲渡損失の金額」】 |

| R | 納付税額 (所得税) |

源泉徴収された配当所得に対する所得税のうち、損益通算後も納める必要がある税金額。 【「Q:差引金額×15.315%】 |

| S | 納付税額 (住民税) |

源泉徴収された配当所得に対する住民税(J+O)のうち、損益通算後も納める必要がある税金額。 【「Q:差引金額×5%】 |

| T | 還付税額 (所得税) |

源泉徴収された配当所得に対する所得税のうち、損益通算により、還付される金額。 【「I:源泉徴収税額(所得税)」+「N:源泉徴収税額(所得税)」-「R:納付税額(所得税)」】 |

| U | 還付税額 (住民税) |

源泉徴収された配当所得に対する住民税のうち、損益通算により、還付される金額。 【「J:配当割額(住民税)」+「O:配当割額(住民税)」-「R:納付税額(所得税)」】 |

※2014年以降は軽減税率が廃止され、20.315%の税率が適用されます。

(所得税15%、住民税5%、復興特別所得税0.315%)

一般口座の損益確認方法

以下の書類および画面にてご確認をお願いいたします。一般口座の損益はご自身で計算し、確定申告を行う必要がございます。

PC会員ページ【マイページ】−【電子書類閲覧】−「取引残高報告書」「取引報告書兼預託金受領書」

PC会員ページ【マイページ】−【精算表】−【取引履歴・CSV】

スマホアプリ【ホーム】−【精算表・報告書】−【報告書】「取引残高報告書」「取引報告書兼預託金受領書」

スマホアプリ【ホーム】−【精算表・報告書】−【精算表】

※対応アプリ:GMOクリック 株、GMOクリック FXneo、GMOクリック CFD

※詳細および確定申告にあたっては、税理士または税務署にお問い合わせいただくか、国税庁タックスアンサーのウェブサイトをご参照ください。

※本内容は2023年12月現在の情報に基づき作成しておりますが、法令・制度等の改正により、変更または廃止される可能性があります。

アンケート:ご意見をお聞かせください

お問い合わせ

「よくあるご質問」では解決しない場合はカテゴリーをご選択のうえ、こちらからお問い合わせください。